個人事業主に朗報 2割特例 簡易課税の選択は慎重に (水曜勉強会)

投稿日:

今日の勉強会の講師は榊原さん。年間の売上が1000万円以下等の理由で現状消費税の納税義務が無い個人の方が、インボイス制度に従い2023年10月1日以降に”適格請求書発行事業者”となることを選択した場合の、個人消費税申告の際の軽減措置について説明してもらいました。

年間売上が1000万円以下等の理由で消費税の免税事業者となっている個人が、2023年10月以降、適格請求書(インボイス)発行事業者となり、消費税の課税事業者となった場合に、その消費税確定申告につきかなり有利な計算方法を適用しても良いことになりました。

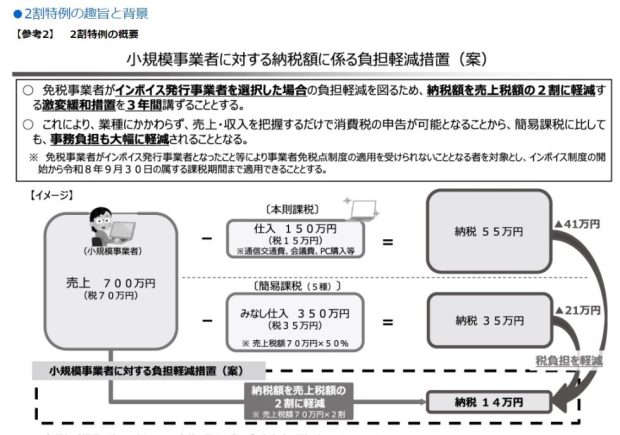

2割特例と呼ばれてますが、例えば年間の売上高が770万円(700万円+消費税70万円)だった個人事業主は、この計算によると、消費税の納税額は14万円(70万円x20%)だけでよいことになります。簡易課税を選択するより有利です。

この特例が利用できるのは、2023年10月~12月、2024年、2025年、2026年まで。以後は原則通りの70万円の消費税を納税しなければなりません。簡易課税を適用すれば、サービス業の場合の納税額は35万円(70万円x50%=35万円)ですね。

2023年10月から導入されるインボイス制度には納税負担の軽減を目的とした軽減措置が幾つか設けられてますが、実は年間売上1000万円以下等の消費税の免税事業者が、課税事業者となり消費税の申告を行ていくことに対するインセンティブとなるものがありません。

今回優遇措置は、そのような消費税の納税義務の無い個人事業主に、できるだけ消費税の納税義務者になってもらおうとすることを狙った措置になります。

関連記事

-

-

商品販売を代行する個人に対して支払う報酬(外交員報酬)への源泉徴収

継続的に会社からの委託を引き受けて、その会社の商品を販売している個人を、税務上外 …

-

-

事業所税 (水曜勉強会)

今日の水曜勉強会の講師は、中野さん。3月決算法人対応の忙しい中、「外れ馬券税制」 …

-

-

日本からシンガポールへの渡航制限について

シンガポールでお世話になっているCPACの萱場先生から、日本からシンガポールへの …

-

-

所得税納税者の上位たった4%が、所得税の全税収額の50%を納税している事実

結構衝撃を受ける情報です。2016年から所得税率が上がりましたが、高額納税者の方 …

-

-

法人番号決定通知書

法人番号決定通知書が送られてきてますか? この法人番号の制度ですが、私達納税者 …

-

-

未払賞与はこうやって調査される

事業年度末に従業員賞与を未払計上し、1ヵ月以内に支給する、、という特例(法人税法 …

-

-

所得拡大促進税制は適用要件を満たさなくても別表の添付を

実務上、良く適用される所得拡大促進税制ですが、平均給与等の計算は、対象者の選別 …

-

-

国外関連者(取引依存による認定)

国外関連者とは、親子会社や兄弟会社等、直接間接に”50%以上”の資本関係がある外 …

- PREV

- 所得税 令和5年1月以降の納税地異動の手続変更

- NEXT

- 新卒社員入社内定式