所得税で外国税額控除を適用する際の国内源泉所得の計算の例外(水曜勉強会)

投稿日:

今日の勉強会の講師は岩里さん。オンラインでのセミナー講師。20人以上は聞いてるのですが、それでも1人で講師をしている姿はさびしいですね。。さて、今日は、所得税における国内源泉所得の日数計算の特例について解説してもらいました。

コロナの影響で、海外法人から給与をもらっているものの、ほぼ100%日本で在宅勤務している、というケースが見受けられます。

①まずは原則的な考え方

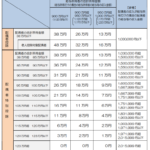

日本の法律では、、役員でなければ、その従業員の給与の源泉地は、どの場所で勤務をしたかによって決定されます。算式は以下の通り(所法基通161-41)。

![]()

上記算式では、「勤務又は人的役務の提供の期間」と定められていることから、一般的にはこの日数は休日を含む日数と考えられてます。

例えば、シンガポールの法人から給与を持っている方が、年間の70%を日本国内で勤務した場合は、年間給与の70%が国内源泉所得、30%が国外源泉所得として課税が行われます。100%日本国内で勤務していれば、国内源泉所得100%、国外源泉所得は無しですね。

ここでシンガポールで支払われる給与に対して全額、シンガポールで所得税が課されるという事態が良く生じます。シンガポールでは、就業ビザの発行を受けた場合は、税務上も勤務場所を問わず、居住者として給与総額に対してシンガポールで課税するというスタンスを取っているからです。シンガポール、インドネシア、タイ、香港なんかが該当してます。

こうなると、日本側の確定申告では、シンガポールで課された所得税を日本の所得税から控除したいのですが(=外国税額控除)、日本の税法上国外源泉所得が無いため、外国税額控除を全く適用できません。同じ所得に対して、日本とシンガポールで二重で税金が課されることになります。

②実務上の問題点

例えば日本で居住者、シンガポールで非居住者、として課税を行ってもらうと、二重課税の問題が無くなるのですが、どちらの国も自国の居住者として課税を行います。このような場合、租税条約では、双方の税務当局で協議してどちらの国の居住者となるかを決めるとあるのですが、実際に経験してみたところ、年数もかかるし、なかなか決まらない。挙句の果てには、3年経って決まらなかったので、協議決裂という事態にもなりました。 「常用の住居」がどちらの国にあるのかで、その考え方でもめました。

結果、両方の国の居住者として、課税して、それぞれ相手国で支払われた給与を国外源泉所得として外国税額控除で二重課税を排除してください。ということになりました。

③例外的な考え方

あくまでも例外的な考え方ですが、税務調査の局面において、時々登場する実務的な考え方です。条文には沿ってませんので、ここは税務署/国税局の担当の方との交渉が必要である点は留意が必要です。

そもそも、どちらかの一方の国を居住者とすることは現実的に無理なので、シンガポール国内での勤務実績はないですが、シンガポール法人から支払われた給与を全額国外源泉所得として、外国税額控除を計算します。

税務当局の担当の方も、同じ所得に対して二重で税金が課されている事実と、全体的な実態を総合的に判断してもらうというスタンスで課税を行ってもらいました。

関連記事

-

-

相続開始前に被相続人の銀行口座から約200回にわたり1億円を引き出し (水曜勉強会)

今日の講師は会計士の山本さん。いろいろと解説してもらった中で、相続開始前に被相続 …

-

-

大企業も欠損金の繰り戻し還付が可能に

現行は資本金1億円以下の企業に認められている法人税の欠損金の繰り戻し還付制度です …

-

-

今年の年末調整は再計算が大幅増加か?配偶者控除、配偶者特別控除の計算要注意(水曜勉強会)

2018年12月からの年末調整計算については再計算の対象者が増えそうです。201 …

-

-

Gooume プレス発表会

今日はお客様のプレス発表会に出席してきました。シンガポール法人のGooute P …

-

-

スーパーで裏金3億円、元役員2人が架空計上 追徴課税

年商300億円の小売店なので従業員も数百人規模だったかもしれません。元役員は、こ …

-

-

中小企業者の範囲の改正(水曜勉強会)

今日の勉強会の講師は水野さん。租税特別措置法上の中小企業者の範囲の改正について説 …

-

-

居住者か非居住者か?② 税務調査

2017年1月23日の国税不服審判所(←国税庁が設けた裁判所のようなものです)の …

-

-

貸家建付地等の評価における一時的な空室の範囲(水曜勉強会)

今日の勉強会では、相続の際に、賃貸不動産の一部に空室が生じていた場合の評価方法に …

- PREV

- 消費税の申告期限延長(水曜勉強会)

- NEXT

- 所得税 振替納税依頼書の提出期限