日本法人の役員の外国税額控除

投稿日:

日本法人の役員A(日本居住者)が、米国に出張しましたが、出張日数の関係で米国で所得税が課されてしまいました。この米国所得税は、役員Aの日本での所得税の確定申告申告上、外国税額控除の控除対象とすることができるでしょうか?

①役員Aが、日本の確定申告で米国所得税を外国税額控除するためには、役員Aに「国外源泉所得」が無ければなりません。米国勤務分は国外源泉所得だろう、、と思えますが、日本の所得税法上は、役員報酬はどこに出張していたとしても全て「国内源泉所得」とされます。なので、一見、今回のケースは「国内源泉所得」しかないため、外国税額控除を適用することができないのでは?という質問を良く受けます。

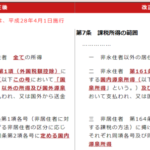

②ただし、外国税額控除の場合は少し別です。所得税法第95条(外国税額控除)第4項第十六号で、「租税条約上、相手国である米国で租税を課することができるとされている所得については、国外源泉所得として外国税額控除を適用してよい」ということになっています。

③日米租税条約では、給与に関しては、原則として勤務場所が所得の源泉地となるものとされ(日米租税条約第14条)、その中でも役員報酬については、その役員となっている法人の国も所得の源泉地となることとされています(日米租税条約第15条)。

⇒なので、海外勤務日数に対応する部分が、国外源泉所得と認定され、米国の所得税を外国税額控除により、日本の所得税から控除できますね!

関連記事

-

-

郵便による提出

提出期限は7月31日。書類を郵送で提出しようとするときは、7月31日までに郵便局 …

-

-

ここのビール うまい!

金曜!近くのおしゃれな ビアマーケットに来ました。お疲れ様でした !!Craft …

-

-

タイ進出時の名義株の注意点

今日はバンコクに移動してきました。バンコク事務所で少し打合せしてきました。 タイ …

-

-

トスカーナのワイナリー(Castello Banfi)

ワインは飲めないのですが。。 INAAのミーティングも終わったので、イタリアワイ …

-

-

サンフランシスコ最大のタクシー会社が破産 ウーバーらと競争激化(新聞報道を解説)

サンフランシスコ最大のタクシー会社”Yellow Cab社”が破産したそうです。 …

-

-

非永住者で日本法人から役員報酬をもらう場合の留意点

2016年4月1日以降から、非永住者の課税所得の範囲が改正されたことは、記憶にあ …

-

-

アルテスタ海外研修 in バンコク

日本人コンサルタント4名をバンコク事務所に派遣し、現地でタイ進出実務の研修です。 …

-

-

相続開始前3年以内の贈与は相続税が課されるが。。

相続開始前3年以内(=死亡の日から遡って3年以内)に、被相続人から贈与を受けてい …

- PREV

- 従業員の給与の一部親会社負担 その⑥

- NEXT

- 非永住者⇒海外上場株式が課税となります!