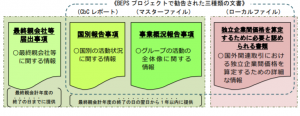

移転価格税制により多国籍企業が提出を求められる文書

投稿日:

平成28年4月1日以後開始事業年度から、多国籍グループ企業に属する法人は、各種文書の提出が要求されるようになり、当事務所の関与先の親会社あらも、作成につき問い合わせを受けるようになりました。

①直前期の連結総売上1000億円以上の多国籍グループの中の日本法人/日本支店

⇒下記3つの事項を、e-taxで国税局に提出する。

■最終親会社等届出事項(最終親会社に関する情報) →日本子会社に提出義務有り!

■国別報告事項(国別の活動状況) →海外最終親外資者に提出義務有り!

※BEPSではCbCレポートとして作成が勧告。

■事業概況方向事項(グループ活動の全体像) →日本子会社に提出義務有り!

※BEPSではマスターファイルとして作成が勧告。

②一の国外関連者との取引について、前事業年度の取引合計額が50億円以上、又は無形資産取引の合計額が3億以上

⇒独立企業間価格の算定情報を作成し保存

※BEPSではローカルファイルとして作成が勧告

⇒調査官から提示が求められた場合には45日以内に提示(文書化対象取引でなければ60日以内)

関連記事

-

-

相続税の調査は、どれくらいの確率で行われるのか

平成26年までの統計だと、相続の発生件数は1年間で約130万件(厚生労働省統計情 …

-

-

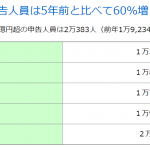

所得格差

国税庁発表によると、所得金額1億円以上の納税者が2万人を超えたそうです。5年前と …

-

-

二次相続対策 ってどう考えれば良いか知ってますか?

二次相続対策 ってどうやって計算すれば良いか教えます。一次相続での遺産分割協議を …

-

-

移転価格税制の調査動向①(水曜勉強会)

今日の勉強会の講師は榊原さん。移転価格税制に関する税務調査の動向について解説して …

-

-

租税条約の届出書のe-tax提出

例えば、租税条約に関する届出書ですが、E-taxソフトでカバーされていないため、 …

-

-

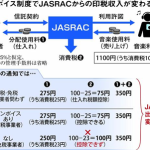

10月開始のインボイス制度 音楽印税に波紋 JASRACの減額通知に翻弄される作曲家(ニュース記事を解説)

2023.10.1 産経新聞 これまではJASRACから印税権者に音楽使用料を分 …

-

-

架空取引による脱税のからくり(新聞報道を解説)

日本経済新聞のニュースによると、都内の不動産仲介業者X社が、不動産仲介大手の三井 …

-

-

OECDのブラックリストに載ってしまったトリニダード・トバゴ

2017年7月に行われたG20首脳会議で、タックスヘイブン(租税回避地)に関する …