外国法人の日本子会社 消費税の課税事業者選択の注意点

投稿日:

外国法人が日本にサービス会社を設立する場合、良く”課税事業者の選択届”を設立初年度から提出します。

わざわざ課税事業者を選択する理由は、①日本子会社は、もっぱら外国親会社に対してサービスを提供し、外国親会社から対価を収受してます。それら売上は免税売上となるため、課税事業者を選択しても消費税の納税義務が生じない他、②日本国内での費用を支払う際は、消費税も併せて支払っているため、”課税事業者”となっていれば、その支払った消費税の還付を受けることができるというメリットを享受することにあります。

この課税事業者選択制度ですが、一度選択してしまうと、2年間は強制的に課税事業者として申告しなければなりません。

ただし、この課税事業者選択制度ですが、平成22年に大きな改正が加えられました。日本子会社を設立後、内装工事を日本で行った場合が該当するのですが、「A.免税事業者が課税事業者を選択した場合」や「B.資本金1千万円以上の法人(新設法人)を設立した場合」に、税抜価格が100万円以上となる固定資産(調整固定資産)を購入した場合には、その購入した事業年度から3年間、強制的に課税事業者として申告しなければならなくなりました。設備投資の際の消費税還付を狙って、課税事業者になることに網をかけた訳ですね。納税シミュレーションをする際には注意が必要です。

関連記事

-

-

コロナ禍に伴う子会社再建と寄附金(水曜勉強会)

新型コロナウイルス感染症の影響に基因して行う取引先への支援(売掛債権の免除等)は …

-

-

バンコク事務所移転

先日、バンコク事務所が移転しました。 (新住所) No. 163 Thai Sa …

-

-

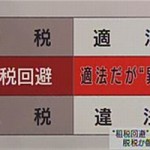

「租税回避行為」と「脱税」の違い。。

例えば、「立ち読み禁止」の本屋さんで、本を立って読むのが「脱税」。座って読むのが …

-

-

マイナンバー導入に際して各企業が準備しなければならないこと

平成28年1月1日からマイナンバー制度が導入されます。 導入に際して各企業は、番 …

-

-

20ヵ国でのWeb会議

ZOOMで20ヵ国ほどのアジア/アフリカ/オーストラリア地域の会計事務所があつま …

-

-

外貨で海外の貸付用の固定資産を購入したら為替差益に課税されることがあるって知ってますか?

米ドル建で預け入れていた預金10万ドルを使って、ハワイの貸付用の不動産12万ドル …

-

-

持株会社設立による相続税の節税(水曜勉強会)

今日の勉強会講師は山本さん。タックスヘイヴン税制、年末調整等について解説してもら …

-

-

たまの気晴らし。

子供とカラオケに行きました。。。 気晴らしですよ、気晴らし~。

- PREV

- 旅行支出、ベトナムが首位 中国超え

- NEXT

- 過大役員給与(水曜勉強会)