デンソー12億円課税取り消し!租税回避地巡り最高裁判決(水曜勉強会)

投稿日:

今日の勉強会の講師は中野さん。デンソーが、シンガポール子会社につき受けた、12億円の合算所得税課税(通称 タックスヘイブン税制)の申告漏れにつき解説してもらいました。

デンソーのンガポール子会社ですが、このシンガポール子会社が利益を留保した場合には、原則として、その留保した利益を日本で申告しなければなりません。これをタックスヘイブン税制(TH税制)と呼びます。色々と適用除外規定はあるのですが、このシンガポール子会社の主たる事業が、「株式保有業」と認定された場合には、適用除外規定はあてはまらなくなります。

シンガポール子会社の収益構造をみると、地域統括業務として行っている物流改善業務に関する売上高は、収入金額の85%。残り15%は、株式保有業として行う受取配当金でしした。しかしながら、利益ベースでいくと、受取配当金は全体の8~9割を占めていたとのこと。名古屋国税局からは、物流改善業務は、株式保有業の一環として行われているのではないか?と認定されてました。

推測するに、シンガポール子会社の年商は40億円くらいだと思います。従業員20名程度のサービス会社としての年商としてはかなり大きいので、恐らくコンサルティング業務、システム開発業務を外部委託し、そのコストをシンガポール子会社は、各グループ会社に請求しているのだと思い増す。狙ったのか狙ってないのか、従業員規模に比較して、売上高も相当大きくなりました。

最高裁では、上記の国税局の指摘は排除され、納税者が勝訴することになりましたが、明らかになったのは、「株式保有業の一環として物流改善業務を行うことはあり得る」という点と、物流改善業務の①収入金額(約30-40億円?)、②所得金額(約1億円?)、③その活動に要する使用人の数(約20人)、④事務所等の固定施設の状況 を総合的に勘案して、物流改善業務が、株式保有業の一環として行われたものでは無いと、みなされたことでした。

これだけの事業規模を真似することはなかなかできませんが、かなり重要な参考指標になりました。

——-以下 日本経済新聞 2017/10/24 22:03————–

海外子会社の所得にタックスヘイブン(租税回避地)対策税制を適用したのは違法としてデンソーが課税処分の取り消しを求めた訴訟の上告審で、同社が逆転勝訴した。最高裁第3小法廷(山崎敏充裁判長)は24日の判決で「子会社の業務に相当の規模と実体があった」と判断。名古屋国税局による約12億円の課税を認めた二審判決を破棄し、処分を取り消した。

第3小法廷は判決理由で、子会社には東南アジア諸国連合(ASEAN)地域の事業を効率化する目的があり、活動に経済合理性があったと指摘。「財務や物流改善などの業務は多岐にわたり、相当の規模と実体があった」と述べ、課税処分は違法と結論づけた。

判決はまた、対策税制で子会社の「主な事業」が何かを判断する基準について「事業活動の収入や所得、人数、店舗、工場などの状況を総合的に考慮するのが相当」との初判断を示した。

判決によると、シンガポール子会社は現地事務所があり、20人以上の従業員が地域統括業務を担当。税引き前利益の8~9割は株の配当が占める一方、地域の物流を改善する業務の売上額が収入の約85%に上った。

一審・名古屋地裁はデンソーの主張を認め、2009年3月期まで2年間の追徴課税処分を取り消した。二審・名古屋高裁は「子会社の主な事業は株の保有だ」と判断し、デンソーが敗訴した。

デンソーは「主張の正当性が認められた」とコメント。名古屋国税局は「裁判所の判断を謙虚に受け止め、今後も適正な課税に努める」とした。

10年の税制改正で地域統括業務を行う子会社については、主な事業が「株の保有」でも対策税制の適用除外となった。判決が同じようなケースで企業活動に与える影響は限定的とみられる。

デンソーは、今回とは別時期の約61億円の追徴課税処分の取り消しも求めている。名古屋高裁は10月18日の判決で国の主張を退け、デンソーが一審に続いて勝訴した。

子会社の「主な事業」 判断基準初めて示す

24日の最高裁判決は、租税回避地の子会社が課税対象となるかどうかを左右する「主な事業」の判断基準を初めて示した。筑波大の大野雅人教授(租税法)は「企業の海外進出が広がるなか、最高裁が基準を示したことは意義がある」と話す。

タックスヘイブン対策税制は1978年に導入された。日本企業が法人税率が低い租税回避地に利益を集めて法人税を圧縮するのを防ぐ制度だ。

課税対象の線引きで重視されるのは、子会社の活動に経済合理性があるかどうか。国内でも可能な事業をあえて低税率国で行えば、租税回避が目的と捉えられるからだ。

具体的には、子会社の「主な事業」が株式や債券の保有、船舶・航空機の貸し付けにとどまる場合などに課税対象となる。24日の最高裁判決は、事業活動の収入、従業員の人数などを踏まえて判断すべきだとした。

国税庁によると、対策税制の対象となる子会社などを持つ日本企業はこの10年間で7割強増え、2015事務年度で1613社に上る。

関連記事

-

-

外国法人による日本の不動産の購入

外国法人による日本の不動産の購入事例が非常に多いです。下記課税関係を整理しました …

-

-

兄弟姉妹の再代襲(水曜勉強会)

今日の講師は、山沢です。相続税で兄弟姉妹が相続人となった場合の代襲相続について説 …

-

-

賃上投資促進税制/旧所得拡大税制(水曜勉強会)

今日の勉強会の講師は中川さん。賃上投資促進税制と名称改正された制度について再度解 …

-

-

明けましておめでとうございます。

明けましておめでとうございます。旧年中はお世話になりました。本年もよろしくお願い …

-

-

上海に来ました。

上海は何年ぶりでしょうか。とても綺麗な街に変わっている印象を受けました。 実は、 …

-

-

税制改正大綱発表されました

下記が主な改正事項なんですが、ただ、一番大事な抜本的な改正案は見送られました。 …

-

-

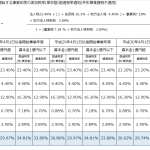

実効税率 平成29年3月決算期用

平成29年3月期の決算で税効果会計を適用する場合の実効税率は下記となります。

-

-

相続遺産脱税 遺言書偽造 落語家ら逮捕 (新聞報道を開設)

相続した遺産を公益法人に寄付したように装い脱税した事件が報道されました。 どいう …

- PREV

- 外国株式を譲渡して損失が生じた場合

- NEXT

- 軽減税率が使えなくなる?(水曜勉強会)