税制適格ストックオプション(水曜勉強会)

投稿日:

今日の勉強会の講師は山本さんでした。今回は税制適格ストックオプションの要件について再確認。

税制適格ストックオプションの主な要件は以下項を割当契約書において明記しておく必要があります。

●発行形態 →無償発行

●付与対象者

会社及びその子会社の取締役、執行役、使用人が対象です。監査役は対象外です。社内の創業メンバーが監査役となっている場合があり、知らずにストックオプションを付与しているケースがありますので要注意です。

●外部投資家からの要請で監査役のポジションがどうしても必要で、でも適任者がいない場合

顧問の会計事務所に”会計参与”に就任してもらうことにより外部投資家からも納得を得られることがありますので参考にしてください。会計参与を選任した場合には、監査役を選任する必要はありません。

●創業オーナー

非上場会社の場合は発行済株式総数の1/3超を有する大口株主は対象となりません。創業オーナーは、一般的には税制適格の恩恵を受けられませんね。その場合は、有償ストックオプションを利用します。

●行使価額

ストックオプションの行使価額は付与時の時価以上としなければなりません。外部投資家からの増資の直前に、以前の低い株価を前提としてストックオプションを発行することがよく行われていますが、既にストックオプションの付与時に外部投資家との投資条件交渉等が行われているような状況では、付与の時点ではすでに株価が上がっていると認定される可能性があります。そうなった場合は、時価未満の行使価額となり、税制適格要件を満たさないこととなるので注意が必要です。

●権利行使期間

権利行使は付与決議日後、2年を経過した日から10年を経過する日までに行う必要があります。

●権利行使限度額

権利行使価額は年間1,200万円までです。この価額は株式の時価ではなく権利行使価額です。1,200万円を超えた部分のみが要件から外れるのではなく、その超えることとなった権利行使全てに対する部分が課税対象となる点にも留意が必要です。例えば、1年間に1回目に300万円分、2回目に1,000万円分の権利を行使した場合、合計額の1,300万円から1,200万円を控除した100万円ではなく、1,200万円を超えることとなった2回目の権利行使価額すべてとなるので、1,000万円が課税対象となってしまいます。

●譲渡制限 譲渡禁止が要件です

●権利行使により取得した株式の保管委託等

発行会社と証券会社または金融機関との間であらかじめ一定の管理等信託契約を締結し、個人が取得した後に、当該証券会社または当該金融機関等で保管又は管理等信託がされることが必要です。未上場の場合は、証券会社等で管理等信託契約を締結することが難しく、税制適格での行使が困難な場合があるので注意が必要です。

関連記事

-

-

雇用調整助成金の収益計上時期

新型コロナ禍において、雇用調整助成金の申請を行っている会社も多いと思いますが、申 …

-

-

INAAアジア会議 @チェンナイにて

先週ですが、アルテスタが日本代表事務所として所属するINAAグループのアジア会議 …

-

-

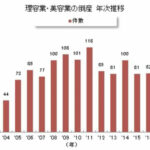

美容業の倒産廃業が2019年急増

東京商工リサーチによる調査によると、美容業の倒産が、これまでの過去最多は2011 …

-

-

代表取締役への退職金は要注意(水曜勉強会)

今日の勉強会の講師は榊原さん。国会を通過した税制改正法案、分掌変更に関する判決等 …

-

-

海外の財産に小規模宅地

海外に移住した親に相続が発生し、日本に残された相続人が、海外で親が住んでいた不動 …

-

-

他社は交際費をいくらくらい支出している?

国税庁が平成28年3月25日に発表した法人企業の実態によると。。平成26年度の各 …

-

-

JP taxation for family trust

Family trust is sometimes taxed as a cor …

-

-

(新聞報道を解説) 「移転価格税制でホンダ勝訴 !」

東京国税局は、ホンダに対して、ブラジル子会社に意図的に低い金額で部品を販売してい …