税逃れ課税、対象国拡大 法人税率20%以上も 財務省検討

投稿日:

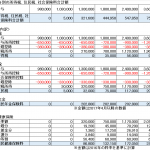

タックスヘイブン対策税制の改正案

現在、税率が20%未満の国に子会社を有している法人 (または会社を保有している個人)については、現地で稼いだ所得に対して日本でも課税する仕組みになってます。ただ、税率が20%以上の国にも、特定の不労所得を有している場合には、日本で課税してしまおうという改正案が検討されてます。具体的には、配当やロイヤルーが対象となるようです。

以下 日本経済新聞 2016/9/29

財務省は企業や個人が税を逃れるために海外に移した所得に対し、日本から課税する仕組みを強化する。現在は法人税率が20%未満の国・地域の事業実態のないペーパーカンパニーが対象だが、中国や韓国など20%以上の国・地域にも広げる。企業が自己申告する仕組みも入れ、事務負担増に配慮しながら過度な課税逃れを防ぐ。

29日の政府税制調査会に財務省の考えを示す。中国や韓国には日本企業の子会社が多いため、経済界は税逃れ対策の強化に伴う事務負担増に反発していた。今回、財務省が企業の負担軽減策も併せて示すことになり、経済界も受け入れる見通しとなった。今後、与党の税制調査会と2017年度税制改正に盛り込むための調整に入る。

財務省が見直すのはタックスヘイブン対策税制と呼ばれる仕組みだ。現在は20%未満という税率基準がある。該当する国・地域のペーパーカンパニーの所得は日本の親会社や個人の所得に合算して、日本から課税している。今後は税率基準を廃止し、日本の法人実効税率29.97%より低く、20%以上の国にも対象を広げる。中韓両国のほか、マレーシア、オランダなど約40カ国・地域が新たに対象に加わる。

新しいタックスヘイブン対策税制では子会社の所得の種類によって、課税の有無を判断する仕組みに変える。配当や知的財産、ロイヤルティーといった事業実態がなくても得られる所得は課税対象にする。一方で、現行制度では課税対象になっているリース事業は事業実態があるとして、対象から外す。

財務省は新たに対象に加わる法人税率20%以上の国には負担軽減策を設ける方向で検討する。企業が所得の種類を分類する手間を省き、子会社が事業実態のないペーパーカンパニーか否か自ら判断して申告する仕組みにする。

企業や個人が虚偽の申告をしている疑いがあれば税務調査などをかけて実効性を保つ考えだ。

米国や英国などは税率基準ではなく、海外子会社の所得の種類によって課税対象を決める仕組みを導入している。経済協力開発機構(OECD)は米英の仕組みに各国のルールを統一するよう求めており、日本も欧米の制度にあわせる。

税逃れ対策を強化するのは国際的な税逃れの実態を明らかにした「パナマ文書」の暴露による世論の関心の高まりが背景にある。財務省は企業や富裕層に租税回避策を指南する税理士に仕組みの開示を義務付ける新制度の導入も目指しており、18年度税制改正に向けて検討していく。

関連記事

-

-

OECDのブラックリストに載ってしまったトリニダード・トバゴ

2017年7月に行われたG20首脳会議で、タックスヘイブン(租税回避地)に関する …

-

-

バンコク事務所との電話会議

バンコク事務所とは、毎月電話会議を行うようにしてます。この1ヵ月位は、バンコクの …

-

-

オープンイノベーション税制(水曜勉強会)

今日の勉強会の講師は中川さん。2019年12月12日に決定した与党税制改正大綱の …

-

-

スキャナ保存制度(水曜勉強会)

今日の勉強会の講師は上陰さん。スキャナ保存制度、貸倒引当金、地方税に関する当初申 …

-

-

青色事業専従者控除を適用すべきか否かの判断

青色申告を申請している個人事業主の方は、事前の届出により、例えば奥様に給与を支払 …

-

-

ソーシャルワイヤー社 マザーズ上場おめでとうございます!

ニュースワイヤー、インキュベーションを手掛けるソーシャルワイヤー社が、今日東証マ …

-

-

所得税の確定申告の作成作業もいよいよ大詰め

今年の確定申告は、特に忙しいです。土日出勤こそ無かったですが、平日は夕ご飯を事務 …

-

-

和牛中国輸出、来年にも再開!

和牛の輸出には個人的に興味がありまして。。 2019年11月25日、茂木外務大臣 …

- PREV

- 新たな税制改正案か?ペーパー会社課税

- NEXT

- 外国税額控除