贈与税を払ってでも生前贈与

投稿日:

相続税の節税対策で、必ず検討してもらいたいのが、”生前贈与”です。基本中の基本ですが、意外に知らない方も多いです。

110万円の基礎控除の範囲内での生前贈与は多いですが、実は、課される相続税率が高く、次の相続開始まであまり時間が無い方に関しては、贈与税を払ってでも110万円以上の生前贈与を積極的に実行した方がよいことはご存じでしょうか?

例えば。。

相続人が子供2人/遺産3億の場合 → 相続税 約7000万 (相続財産には最高で40%の相続税が課されてます)

この場合、贈与税がかからない範囲で、毎年110万円を贈与する方法も当然可能ですが、次の相続が開始するまでの時間がない方は、贈与税を払ってでも、もう少し大きな金額を贈与することも有効です。

仮に、「子供2人に1000万円のずつ、計2000万円の生前贈与」をしてみてはいかがでしょうか?

★1000万円の贈与に対する贈与税は177万円。”高い”と思われている贈与ですが、税率は 17.7%です。結果的に40%の税率で相続税が課されるよりはマシです。

★上記により、本来課されていたはずされていたであろう税金の400万円は削減できます。

★ただし、相続開始前3年以内の贈与には、相続税が課され、上記の効果が無くなりますので注意が必要です。

関連記事

-

-

非常事態宣言 緊急経済対策が発表されました

■雇用調整助成金 緊急対応期間(令和2年4月1日~6月 30 日まで)中、助成率 …

-

-

大阪出張

今日は、大阪にて、仕事で某プロゴルファーの方とお会いしたのですが、お土産にゴルフ …

-

-

2015年も宜しくお願いします!

本年もよろしくお願いします! 代表社員 山沢拓爾(左)、代表社員 山沢昌寛(右) …

-

-

仕事納め

今日仕事納めです。お昼は、社員全員で新橋の鰻の名店「本丸」で鰻弁当を20個注文。 …

-

-

BEPS(税源浸食と利益移転)プロジェクト(水曜勉強会)

昨日の勉強会の講師は私。固定資産税に関する訴訟、スキャナ保存制度、ディスカウント …

-

-

申告が漏れていた場合の加算税(水曜勉強会)

今日の勉強会の講師は佐々木さん。申告書を提出しなかった場合の加算税について、再度 …

-

-

低金利・無担保無保証「中小企業経営力強化資金」で融資を受ける

中小企業経営力強化資金 (https://www.jfc.go.jp/n/fin …

-

-

印紙税

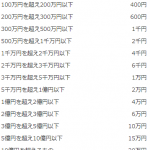

印紙税は、契約書が「課税文書」に該当するかどうか、つまり印紙税の対象となる文書か …

- PREV

- 香港出張 ”100万ドルの夜景” の由来

- NEXT

- シャァザク