会社設立後の経理・税務調査

よくあるご質問やご相談

- 会社設立後の経理が心配です。

- 記帳代行、経理指導、給与計算、年末調整など、会社業務に必要なことは、全てサポート可能ですのでご安心下さい。予め御見積りさせて頂き、費用につきご納得頂いたうえで、サポートさせて頂きます。

- 法人の税務申告書はいつまでに提出しなければならないのですか?

- 原則として、事業年度終了後2カ月以内に申告書を提出しますが、株主総会が2カ月以内に終わらない等の事情がある場合には、届出により、さらに1カ月の延長が認められています。また、外国の法人の日本支店については、その外国の法人の株主総会が終わるまでの間の延長が認められています。

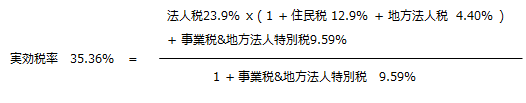

- 法人の所得に対して課される税金は何%くらいなのでしょうか?

- 通常、法人税、住民税、事業税の合計で、所得に対して36%程度の税金が課されます。これを実効税率と呼びますが、例えば、資本金1億円以下で、年間所得が400万円以下で、且つ1カ所しか事業所を有していない法人については、優遇税率をフルに享受することが可能ですので、実効税率は、20%程度まで下がります。あくまでも参考ですが、実効税率は下記のように計算します。

また、こちらも参考ですが、通常の法人に対して課される税金(法人税、住民税、事業税、地方法人特別税)の税率は下記の通りです。(平成27年4月1日以降に開始する事業年度)

また、こちらも参考ですが、通常の法人に対して課される税金(法人税、住民税、事業税、地方法人特別税)の税率は下記の通りです。(平成27年4月1日以降に開始する事業年度)

税目 所得区分 税率 摘要 法人税 所得800万円以下の部分 15.0% 資本金1億超の会社は一律23.9% 所得800万円超の部分 23.9% 地方法人税 4.4% 都道府県市町村により、最大20.7%までの範囲で、異なる税率が適用されることがあります。 住民税 法人税に対して12.9% 都道府県市町村により、最大16.3%までの範囲で、異なる税率が適用されることがあります。 事業税 所得400万円以下の部分 3.4% 資本金1,000万円以上且つ3以上の都道府県に拠点を設けている等一定規模以上の法人は6.7%。

都道府県により、左記より1割増の税率が適用されることがあります。所得400~800万円の部分 5.1% 所得800万円超の部分 6.7% 地方法人特別税 上記事業税の81% - 利益が出そうですが、何か良い節税方法を教えてもらえませんか?

- 会社により節税策は異なるのと、企業秘密(!?) でもありますので、下記にほんの一例を紹介します。通常は、財務状況や今後の事業方針等を把握した上で、合理的な節税策を検討します。詳しい状況をお教え頂ければ、良い節税策が見つかるかもしれませんので、お気軽にご相談ください。

- 経費の先行出費、短期前払費用広告宣伝、修繕、備品消耗品購入、賞与等、翌事業年度に出費を予定している経費で、今期中に先行出費できそうなものはありませんか?また、保守費用や新聞雑誌の購読料等、継続して提供を受けるサービスに対する支払については、継続適用を前提に、向こう1年分の前払につき、全て当期の費用として認められます(短期前払費用の損金算入の特例)。

- 新会社設立による所得分散中小法人の法人税率は、年間800万円を境に、税率が23.9%から15%に軽減されます。会社の事業を細分化し、新たに設立する会社でそれぞれ展開することができれば、軽減税率の恩恵をフルに活用することができる他、一社800万円の交際費損金算入限度枠や、資本金額によっては1年間+7か月の消費税の免税制度も、各社分利用することができます。また、含み損を抱えている資産については、グループ会社への時価売却により、売却損失も計上することができます。グループ会社展開を視野に入れているようであれば、節税効果もありますので、是非御検討下さい。

- 従業員へ臨時賞与事業年度終了後に従業員へ賞与を支給する予定である場合には、A:事業年度内に先行して臨時賞与を支払ってしまうか、またはB:事業年度末日までに、従業員各人別に、かつ、同時期に支給を受けるすべての従業員に対して支給額を通知し、その事業年度終了後1カ月以内に、その通知をしたすべての従業員に賞与を支給すれば、その支給額全額をその事業年度の損金とすることができます。法人税の節税を図るとともに、従業員の勤労意欲の向上にも繋がる効果も無視できません。

- 不要資産の処分貸借対照表に計上されている資産のうち、不要になっているものはありませんか?それら資産を処分することにより、売却損又は除却損を計上することができます。特に、デッドストックになっている棚卸し資産の処分は節税効果が大きいです。

- 減価償却率の改正10万円以上(※)の資産を取得した場合には、その資産の取得費用は、一時の費用とならず、使用可能期間にわたって費用化することとされています(=減価償却)が、最近の税制改正により、減価償却率が大幅に改正されたため、10万円以上の資産を購入した場合の節税効果が比較的大きくなりました。一例として300万円の乗用車を購入した場合に、初年度に経費として認められる減価償却費は、約125万円となります(耐用年数6年の定率法=41.7%)。特別償却の出来る設備投資等も節税効果は大きいです。※青色申告者である中小企業者(資本金1億円以下等一定の法人)については年間300万円までについては30万円未満は、一括で損金処理できます。

- 役員退職金後継者へ事業承継を考えている場合には、社長に退職金を支給することにより、一時的に多額の費用を計上することが可能です。退職金額が過大とならないように注意する必要がありますが、退職金に対する所得税の課税が優遇されているため、高い節税効果が期待できます。

- 不良債権の放棄得意先に対する売掛債権が不良債権となってしまっている場合には、得意先が倒産してない場合であっても、ほぼ回収不能と判断される等一定の要件を満たした債権については、事業年度内に債権放棄通知を出して、全額貸倒損失として費用計上することができます。

- 税務調査は頻繁に行われるのですか?

- 税務調査の頻度は会社によって様々で、毎年行われる会社もあれば、10年以上行われない会社もあります。利益が出ている会社に対しては、概ね3年に一度、あまり利益が出ていない会社に対しても、7~10年に一度は税務調査が行われているように思います。調査の対象期間は、通常3年間ですが、「偽りその他不正な行為により税額を免れた」とみなされた場合には、7年間遡られることになります。通常は周期的に実施される税務調査ですが、次の様な場合には、不定期に税務調査が行われることもあります。

- 売上高や利益率の急激な増減があった場合

- 青色欠損金が無くなった場合、又は無くなりそうな場合

- 税務署に対して、第三者からの信頼性の高い脱税情報の提供があった場合

→税務署や国税局に対しては、脱税に関する情報が日々多く寄せられています。ライバル同業者からの個人的な逆恨みから生じた信頼性の低い情報も多いのが現実の様ですが、元経理担当者からの情報等、信頼性が高いと判断した場合には、その情報を元に税務調査を行います。

- うちの会社は赤字続きなので、税務調査が行われたとしても追徴される税金は無いと思いますが、それでも税務調査は行われますか?

- 赤字が続いている様ですので、法人税が追徴課税される可能性は低いと思いますが、消費税や源泉所得税の処理誤りにより、思わぬ追徴課税が行われることがありますので油断は禁物です。

- 税務調査は、予告無しに、ある朝、突然会社や社長自宅を訪問してくるのでしょうか?

- 税務調査は、多くの場合、税務署からの事前の連絡を受け、日程調整を行った上で開始されます。但し、次の場合には、予告無く税務署の職員が、会社や社長自宅に訪問してくることがあります。

- 現金商売である場合

- 隠し預金口座があると疑われた場合

- 架空取引があると疑われた場合

- 映画で、税務調査官が、社長の会社や自宅の机の引き出しや金庫、パソコンを一生懸命調べているシーンがありましたが、何を調べているのですか?

- 他人名義の預金口座の銀行取引印や、海外の預金口座の開設書類等が無いか否か調べているのだと思います。帳簿に記録されていない売上金や謝礼金は、その様な銀行口座に預けられている場合が多いです。また、いわゆる「裏帳簿」も、発見されることがあるようです。

- 税務調査員が、私が海外の銀行に口座を持っていることを知っていました。どうしてですか?

- 過去に、その海外の銀行から、あなた自身の個人預金口座に資金を振り込んでいたり、又はあなた自身の個人預金口座から海外の銀行に資金を振り込んでいたりしたことはありませんか?税務署は、職権で、事前にあなた個人の銀行口座を調べています。

- 税務調査はとても厳しいと聞いていますが本当ですか?

- 申告内容を偽る会社が多いため、税務調査の担当官は、どの会社に対しても、疑いの目を持って、厳しく対応せざるを得ないのが現実です。従い、担当官によって、かなり個人差はありますが、会社側も、かなり厳しい質問や要求を受けるのは事実です。但し、会社側も、主張すべきことは主張し、また即答できないことは、良く調べてから回答することを忘れてはいけません。しかしながら、厳しい質問や要求に対して、自分の意見を主張し、反論していくことは意外に難しいものですので、税務調査への対応は、やはり専門家に依頼されることを強くお勧めします。当税理士法人では、経験豊かな税理士が、調査立会から交渉まで、納税者の立場に立ち、責任を持って対応しますので、安心して税務調査に臨んで頂けます。税務調査の対応に関するご相談につきましても、是非お気軽にご相談下さい。

- 脱税事件のニュースで、企業側が「見解の相違があったが税務当局の指導に従った」とコメントする場合がありますが、この「見解の相違」とはどういう意味ですか?

- 税法の条文に記載されているものに関しては遵守しなければなりませんし、逆に記載されていないことについては、当然遵守する必要はありません。但し、条文には、「微妙な記載」というものが多くあり、その経済上の行為が条文に記載されているのか否か、判断に迷う局面が多々あります。そのような微妙な記載に対して、会社が下した判断と、税務当局が下した判断が異なった場合には、「見解の相違があった」とコメントしているようです。

税務当局の判断に不服がある場合には、税務当局に対して異議を申し立てたり、国税不服審判所に対して、審査請求を申し立てることもできます。